이유는 모르겠지만, 금융산업 전반이 무거워지고 있음.

은행이나 보험은 거의 사양산업으로 보는 시각이 커지고...

그나마 증권업이 Potential이 있다는 점이야 나만의 시각이 아닌 듯 하고.

개인들의 주식투자는 올해의 기록을 당분간 계속할 것이고, 시중 유동성도 증시로 계속 모일 것으로 판단.

동학개미든 서학개미든 저변이 확장될 것이며, 투자방식도 진화할 것으로 보임.

그러면 증권회사들에 대한 평가도 좀 후해져야 할 것 같은데..

리스크 요인을 보면,

모든 것을 빨아들이고 있는 4차산업혁명, 소위 핀테크.

증권업계에서 나름 대처를 해왔다고 보임.

빅데이터, AI 등 기술 진보가 투자방법을 바꾸기는 하겠지만 굳이 증권업체를 배제하고 진행될 필요가 있을지

마진(P)은 줄어들 수 있겠지만, 시장(Q)은 확대될 것으로 생각함

이자율 상승, 인플레이션은 최소 중립적이거나 호의적이라고 판단

개인적으로는, 23년 주식양도세 도입 등 세금문제가 더 영향을 미칠 것이라고 생각함.

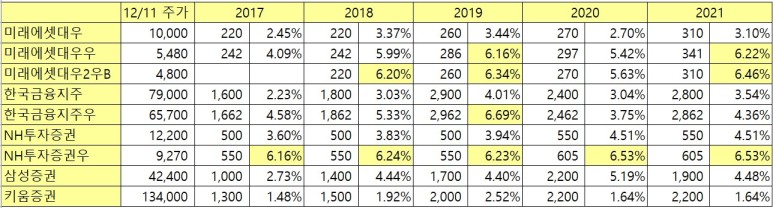

지금까지 증권주는 배당 관점에서 접근해 왔고, 계속 유효할 것임.

주식시장 확대로 인해 증권주들을 배당성장주로 보는 것이 적당할 것으로 보임

따라서, 싼 가격에 진입해서 배당 성장을 장기로 누리는 전략이 유효할 것임.

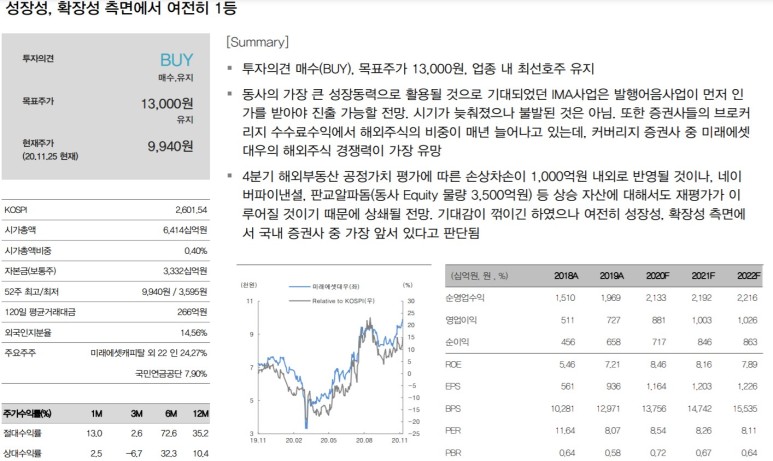

지난 11월 30일 대신증권 박혜진 애널리스트의 2021년 증권업 전망

- Brokerage : 20년 거래대금 최고, 21년 32% 감소 (20년 일평균 22조원 → 14.9조) / NH -34.2%

- IB : 대면영업 활성화로 5.6% 성장 / 미래 +63%, NH -27.7%

- Trading : 20년 손실이 21년 정상화되어 113.5% 성장 / 한국, 삼성 흑자전환

- 순이익 9.1% 증가

업계 TOP PICK은 미래에셋대우

배당성장주 관점에서 보면

- 수익율은 'NH투자증권우' 〉 '미래에셋대우' 우선주들

- '미래에셋대우2우B'는 아직도 발행가 5,000원 아래에 있다는 약점, 그런 면에서 '미래에셋대우우'가 더 좋을지도

- 성장 기대에 있어 미래에셋대우 우선주들이 좋아보이기는 함

배당주는 무조건 '싸게' 사서 묻어두고 가져가야 한다는 교훈.

연말에 배당주 사는 것은 좀...

지금 비싸다면 내년 초 배당락에 기회를 봐도 되고, 아니면 그 이후에도 기회는 온다.

싸게 살 기회가 없다면 다른 종목 기회를 옮기는 수 밖에.

MTS에 대한 개인적인 평

- NH 나무가 주력 : 처음으로 수수료 제로 이벤트로 가입해서 쓰다보니 편함

- 삼성 m-Pop도 괜찮은 듯

- 미래에셋이 가장 복잡하고 불편, 그러나 상품 스펙트럼은 가장 넓은 듯.

- 한국투자는 별 다른 느낌이, 기본기에 충실하지만...

- 키움은 아직 써보지 않아서...

'Investment > Stock' 카테고리의 다른 글

| 2021년 스몰캡 빅이슈 5 (0) | 2020.12.20 |

|---|---|

| 두산 (0) | 2020.12.20 |

| 수소연료전지차 (0) | 2020.11.28 |

| SK텔레콤 3분기 잠정실적 (0) | 2020.11.15 |

| GS 3사분기 잠정실적 (0) | 2020.11.14 |