1. 이머징채권별로 주요 변수와 성과가 다르다.

- 이머징국가의 정부와 기업이 발행하는 채권

- 최근 이머징국가 신용도 상승과 높은 이자수익으로 관심 증가

- 현지통화표시 이머징채권과 달러표시 이머징채권으로 분류

JPM EMBI Global Diversified Index, JPM GBI-EM Global Diversified Index, 2007-2016

- 2007-2016년 10년간, 현지통화표시는 연평균 5% 수익율, 달러표시는 연평균 7% 수익

2. 이머징채권, 발행통화별로 구분된다.

- 전반적으로 이머징채권들이 기타채권보다 변동성이 높다

- 이머징채권은 글로벌경제에 매우 민감하게 영향을 받는다

- 경기침체기(2008년)에는 이머징채권 모두 원금손실을 보았다.

- 경기침체기에 가장 큰 손실을 본 채권은 달러표시 이머징회사채

경기회복기에 가장 큰 수익을 본 채권은 달러표시 이머징회사채

- 현지통화표시 이머징채권은 2012년 이후 달러강세로 매우 저조한 성과를 보이다가, 2016년부터 수익 반전

3. 이머징채권, 글로벌경제에 영향을 받는다.

[달러표시 이머징채권]

- 달러표시 이머징채권 총수익 = 이자수익 + 자본수익

- 달러표시 이머징채권 금리 = 미국 국채금리 + 가산금리 (발행국가나 발행기업의 글로벌 신용도 반영)

- 발행국가나 기업의 신용도가 낮을수록 가산금리 높아짐

- 달러표시 이머징채권의 수익구조는 하이일드채권과 유사 : 가산금리에 의해 수익성 결정

- 달러표시 이머징채권 투자 시, 현재 가산금리 수준을 정확히 판단하는 것이 매우 중요

가산금리가 평균보다 낮은 수준 : 기대수익이 낮음

가산금리가 많이 높은 수준 : 기대수익이 높고 향후 가산금리 축소시 가격상승으로 인한 자본이득 가능성

추세적으로 경기악화가 우려되는 상황이라면 투자 회피

- 2017년 7월 기준, 이머징채권 가산금리는 평균수준 이하로 축소

- 2016년 이후, 이머징회사채 가산금리가 이머징국채 가산금리보다 낮게 형성 : 이머징국채 가격이 비싸지 않음

- 이머징채권 가산금리가 선진국채권 가산금리보다 높게 형성 → 이머징채권 가격이 매력적

[현지통화표시 이머징채권]

- 현지통화표시 이머징채권 총수익 = 이자수익 + 자본손익 + 통화손익

- 채권수익 뿐 아니라 투자국 통화의 가치전망도 매우 중요한 투자변수

4. 현지통화표시 이머징채권, 통화변수가 가장 중요하다.

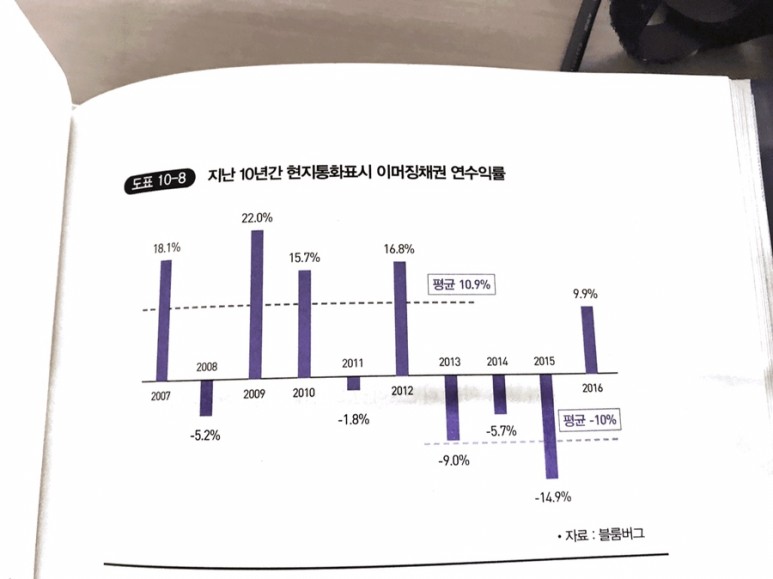

- 2007-2012년까지 평균 10.9%의 우수한 수익을 기록하였으나, 2012년 이후 평균 -10% 수익 기록

- 2012년 이후 중국경제 연착륙 우려와 미국경제 부활이 맞물리면서 달러화 대비 이머징통화가 지속 하락

→ 상대적으로 높은 이자수익에도 불구, 통화손실 발생 (고점 대비 40% 하락)

- 2017년 이머징경제 펀더멘탈은 2008년보다 양호하나, 이머징통화가치는 더 낮게 형성되어 있음

→ 일반적으로 통화가치는 펀더멘탈에 수렴하므로 이머징통화 상승 예상

5. 이머징채권의 가장 큰 위험, 글로벌경제가 하락하는 것이다 : 이머징채권 투자시 고려해야 할 중요위험

[이자율 위험]

- 현지통화표시나 달러표시 모두 이자율 위험 있음

- 투자시 금리전망에 따라 채권 듀레이션을 잘 판단하여야 함

[신용위험]

① 부도위험

- 현지통화표시국채는 지급불능 가능성이 거의 없음

- 달러표시국채는 경제가 어려우면 부도가능성 있음

② 가산금리 확대위험

- 달러표시채권은 발행국/회사의 신용도 반영한 가산금리로 발행되므로 글로벌 거시경제 악화 시 가산금리 확대위험 존재

- 현지통화표시이머징국채는 투자국 국내수급에 의해 금리가 결정되는 구조이므로 가산금리 확대위험 없음

[통화위험]

- 달러표시이머징채권은 대부분 원달러해징을 하므로 통화위험은 없음

- 현지통화표시이머징채권은 환해징비용이 너무 많이 발생하여 현실적으로 환해징하기 어려우며, 통화위험 발생

6. 이머징채권, 글로벌경제가 상승할 때 투자하라.

- 이머징채권은 채권자산 중에서 위험자산으로 간주되므로 경지회복기에 적합

[현지통화표시 이머징국채]

- 경기상승 초기, 금리 인하를 통한 양적완화 정책 구사 → 채권금리는 하향안정세

이러한 경기부양책이 자국 경제에 긍정적 영향을 끼쳐 달러화 대비 이머징통화 강세 경향

→ 현지통화표시 이머징채권에 투자하기 매우 좋은 상황

그러나, 통화 변수는 매우 복잡하기 때문에 시장상황을 면밀히 검토해 투자할 필요

- 경기하락기에는 일반적으로 국채투자가 바람직

그러나, 현지통화표시 이머징국채는 통화위험에 노출되기 때문에 투자 회피하는 것이 바람직

만일, 환해징할 수 있다면, 장기국채에 투자하면 자본이득 극대화 가능

[달러표시 이머징채권]

- 경기상승기, 가산금리가 축소되면서 채권가격이 상승하므로 투자하기 좋은 환경

그러나, 경기상승 후반기로 갈수록 가산금리 폭이 줄어드는 반면, 미국국채 금리상승 가능성이 크기 때문에 이자율위험 노출 가능성 커짐

→ 경기상승 전반기에 투자하는 것이 가장 적합

- 경기하락기, 시장위험이 커져 가산금리 확대로 연결되어 가격 하락

→ 경기하락기에는 달러표시 이머징국채 투자를 피해야 됨

이머징채권과 이머징채권펀드

[템플턴 글로벌 채권펀드]

- 전세계에서 가장 큰 이머징채권 펀드 (150조원)

- 1986년부터 프랭클린템플턴 운용

- Benchmark : JPM Global Gov't Index (이머징국채에 주로 투자)

- 듀레이션 : -0.34년

- 신용등급 : BBB

- 이자수익 : 7.3%

[주요 이머징채권 ETF]

1. 달러표시 이머징 채권 : iShare JPMorgan USD Emergin Market Bond ETF (EMB)

- 2007년부터 BlackRock이 운용 (12조원)

- JPMorgan EMBI Global Core Inex 성과 추종

- 달러표시 이머징 채권에 투자 : 1/3은 이머징국채, 1/3은 이머징회사채

- Expense Ration : 0.6%

- 수익율 : -7.42% ~ 17.64% / 변동성 : 3년 5.78%

2. 현지통화표시 이머징채권 : SPDR Barclays Capital Emerging Market Local Bond ETF (EBND)

- State Street Global Advisors 운용 (2,000억원)

- Barclays Capital EM Local Currency Government Capped Index 추종

Top 5 편입국가 : 브라질 (12.68%), 한국 (9.43%), 멕시코(8.59%), 인니 (7.69%), 말련 (7.27%)

- Expense Ratio : 0.5%

'Investment > Fixed Income' 카테고리의 다른 글

| 채권투자 핵심 노하우, 채권은 주식의 미래다 (0) | 2020.10.08 |

|---|---|

| 채권투자 핵심 노하우, 채권시장에 영향을 미치는 경제지표 (0) | 2020.10.08 |

| 채권투자 핵심 노하우, 하이일드채권 (0) | 2020.10.08 |

| 채권투자 핵심 노하우, 투자적격채권 (0) | 2020.10.08 |

| 채권투자 핵심 노하우 3. 채권투자 노하우 (0) | 2020.10.06 |